Saviez-vous que l’argent à la banque ne dort pas ?

Quand on pense à son argent à la banque, on s’imagine communément qu’il nous y attend sagement dans un coffre.

Pourtant, notre argent, disponible sur nos différents comptes bancaires, a une vie très active. Vie parfois contraire aux valeurs de l’épargnant sans qu’il ne le sache.

Vous l’aurez compris : l’argent ne fait pas que dormir tranquillement à la banque. Il faut donc en comprendre les mécanismes. Il faut aussi connaître l’ensemble de son parcours pour s’assurer que ce soit aligné avec ses valeurs.

Découvrons dans cet article comment est réparti notre argent et comment il est utilisé par les banques. L’objectif est de comprendre comment il peut nous aider à agir en tant que citoyen. Vous ne verrez plus votre argent de la même manière !

Mais comment est réparti notre argent exactement ?

Connaissez-vous la répartition du patrimoine financier des Français ? La majeure partie est consacrée à l’épargne. Et oui, les Français ont environ 90% de leur argent en livrets, plans et comptes d’épargne (Livret A, LDDS, PER, PEA, Assurance-vie etc.). Le reste ? C’est de l’espèce (sous le matelas ?) et des dépôts sur des comptes courants.

Sources: Banque de France, Rapport Épargne et Patrimoine financiers des ménages au T32020

Que peut financer notre argent, lorsqu’il est à la banque ?

Votre argent à la banque finance l’économie, des entreprises de secteurs variés en France et à l’international. Il peut ainsi financer le développement de PME ou des innovations en faveur de la transition énergétique etc. Bonne nouvelle, n’est-ce pas ?

Cependant, il peut aussi financer du pétrole, du charbon ou encore de l’élevage intensif. Parfois, vous ne le savez même pas !

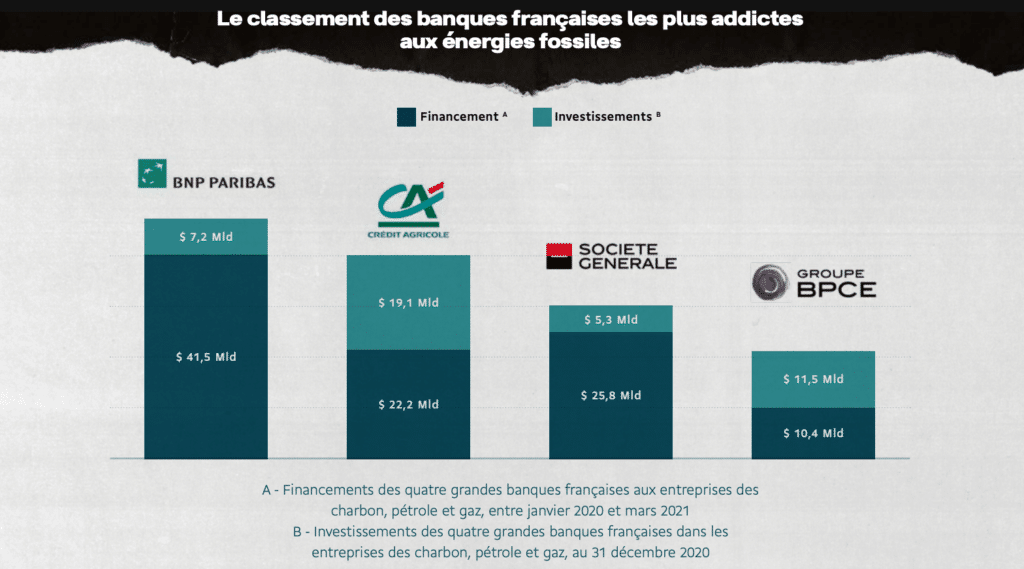

D’ailleurs, certaines données ont fait débat ! Depuis Janvier 2020, les 4 plus grandes banques françaises ont encore accordé 100 milliards de dollars de financements aux entreprises actives dans le charbon, le pétrole et le gaz. Et, elles ont même augmenté ces financements de 22,5% par rapport à 2019.

Sources: Rapport “Quoi Qu’il en Coûte” des Amis de la Terre et d’Oxfam, Mars 2021

Malgré tout, les initiatives évoluent. L’Agence Internationale de l’Énergie (AIE), jusqu’à présent pro-énergies fossiles, a publié le 18 mai 2021 un rapport contenant 400 recommandations. L’une d’elle doit s’appliquer dès 2021. il s’agit de mettre fin à l’ensemble des investissements dans les énergies fossiles, que ce soit dans le gaz, dans le pétrole ou encore le charbon. Le but est d’avoir une chance de rester sous le réchauffement climatique à +2 degrés.

Les banques françaises ont d’ailleurs augmenté les financements aux énergies renouvelables de 57% fin 2019 par rapport à 2016 pour atteindre 41 milliards d’euros. Elles se se sont également engagées à sortir du charbon entre 2030 et 2040 selon les géographies selon le rapport de la Fédération Bancaire Française. C’est déjà un grand pas !

Toutefois, il reste encore du chemin. Entre 2015 et 2019, en plus de la production énergétique historique, l’humanité a ajouté 4000 térawatt-heure (TWh) d’énergies renouvelables à son mix énergétique et plus de 7250TWh d’énergies carbonées. C’est donc quasiment le double.

Comment les banques utilisent-elles l’argent ?

Avec les différents dépôts bancaires des Français et le processus de création monétaire dit “ex nihilo” qui veut dire “à partir de rien”, les banques traditionnelles financent et investissent dans des entreprises en France et à l’international.

Ainsi, en plus de votre épargne, les banques utilisent la création monétaire ou plus communément appelée la planche à billets, afin de financer des projets de particuliers ou d’entreprises.

Quelles limites à la création monétaire ?

Il existe tout de même 2 limites afin que les banques ne prennent pas de risques démesurés, c’est la réglementation prudentielle et la politique monétaire.

D’abord, la réglementation prudentielle

Parmi les différentes contraintes imposées par cette régulation bancaire européenne dite “prudentielle”, le ratio de solvabilité est important à connaître. En effet, il s’agit pour les banques privées de respecter un certain niveau de fonds propres par rapport à leur bilan.

Le bilan est l’ensemble des prêts et investissements qu’elles détiennent. Les fonds propres correspondent aux moyens mis à la disposition d’une banque par ses actionnaires, ainsi qu’aux bénéfices qu’elle a réalisés et qui n’ont pas été distribués.

Depuis Bâle III, ce ratio de solvabilité a été porté à 10,5 % contre 8 % auparavant pour Bâle II obligeant les banques commerciales à renforcer leurs fonds propres réglementaires ou à réduire leurs prêts et investissements. (Les Accords de Bâle I, II et III sont des accords publiés par le Comité de Bâle à propos de la réglementation bancaire. Le dernier rapport a été publié le 16 décembre 2010).

Concrètement, afin de garantir sa solvabilité en cas de potentielles pertes, une banque privée doit détenir environ 95€ de capital afin de pouvoir prêter et investir 1000€.

Ensuite, la Politique monétaire

La seconde limite à la création monétaire des banques commerciales vient de la politique monétaire. C’est ici le rôle de la banque centrale de gérer la quantité de monnaie en circulation dans l’économie (appelée la masse monétaire).

La banque centrale est indépendante et n’a pas de liens avec les institutions européennes ou les États. Dans la zone euro, c’est la Banque Centrale Européenne (BCE) qui s’assure de gérer la masse monétaire et de limiter l’inflation à environ 2% (augmentation des prix).

Parfois, comme nous, les banques ont besoin de se financer, leurs raisons sont de vouloir équilibrer leur bilan ou encore respecter notamment le ratio de solvabilité mentionné précédemment.

Pour cela, elles peuvent emprunter (“se refinancer” à la banque centrale à des taux d’intérêt appelé “taux directeurs” fixés en fonction des objectifs de celle-ci. Le principal taux directeur est le taux de refinancement BCE qui est le taux d’intérêt hebdomadaire auquel les banques commerciales nationales empruntent leurs liquidités.

Si l’objectif de la banque centrale est de stimuler l’économie, les prêts aux particuliers et entreprises, la banque centrale baisse ses taux.

Au contraire, pour limiter la demande de liquidités et ainsi limiter l’inflation, la BCE peut augmenter ses taux.

Comment peut-on agir avec notre argent ?

Premièrement, participer au lobbying et partager les informations.

Premièrement, participer au lobbying pour aller vers une réglementation incitant les banques commerciales à privilégier les actifs non carbonés aux actifs carbonés.

La taxonomie verte, qui permet de dresser une classification des activités économiques vertueuses vis-à-vis d’enjeux climatiques et environnementaux identifiés entrera en vigueur dès 2022 avec la publication d’indicateurs de financement des activités vertes par les acteurs financiers (banques, asset managers, etc.).

La taxonomie brune, qu’on appelle aussi taxonomie carbonée, est beaucoup moins mise en avant car les lobbys des énergies fossiles s’y opposent. Elle n’est donc pas encore en chantier, mais elle est dans les plans de la commission européenne

La Commission a chargé un groupe d’experts (the Platform for Sustainable Finance) de plancher sur la question et de recommander sa rédaction ou non.

Une fois la taxonomie brune en place, la banque centrale européenne pourrait mettre en place des pondérations adaptées aux actifs verts et bruns pour orienter les financements des banques commerciales vers la transition écologique.

En jouant avec les pondérations du ratio de solvabilité, la BCE pourrait faire en sorte que les banques commerciales puissent prêter avec 10 euros de fonds propres, 60 euros à des entreprises carbonées entrant dans la taxonomie brune ou 120 euros à des entreprises entrant dans la taxonomie verte.

Pour permettre de faire avancer ces sujets, en tant que citoyen nous pouvons nous informer de ces sujets, signer des pétitions et tenter de faire du bruit pour faire entendre le besoin d’une taxonomie brune.

Ce levier réglementaire est le plus impactant pour que le monde bancaire participe activement à la réelle transition écologique.

En savoir plus avec la vidéo très pertinente et pédagogique d’Heureka : https://www.youtube.com/watch?v=8ysjQYvgyCc

Deuxièmement, avec son compte courant.

Cela peut paraitre contre intuitif. Car, d’après la répartition du patrimoine financier des Français précisée plus tôt dans l’article, son impact financier est très limité. Et, en plus de représenter une très faible proportion de l’argent des Français, l’argent sur les comptes courants est, par définition, volatile. Enfin, il fait l’objet d’une règlementation prudentielle très forte. C’est ce qui limite son usage par les banques (et heureusement !).

Pourtant, il est l’allié privilégié d’une transition écologique et sociétale. La raison ? Il représente la photographie parfaite de notre consommation au quotidien et de nos flux financiers.

Il apparait ainsi comme un moyen simple pour suivre l’impact écologique de sa consommation et la faire évoluer vers le bas carbone. Notre transition encourage celle des entreprises. C’est la loi de l’offre et la demande.

Finalement, grâce à notre consommation au quotidien, nous reprenons le pouvoir ! Nous consommons auprès des entreprises à impact positif et nous contribuons à leur développement. Au contraire, nous poussons certaines entreprises à revoir leurs offres afin qu’elles répondent aux attentes des consommateurs.

De plus, le compte courant permet de mieux gérer son budget. Et, si on gère mieux, on peut plus épargner et plus investir. Le tout sert à financer la transition écologique et sociétale.

Chez OnlyOne, notre éco-compte permet de connaitre l’impact écologique de sa consommation et de décarboner son quotidien. Comment ? Grâce à un eco-coach qui estime l’empreinte carbone de chaque transaction et envoie des conseils personnalisés.

Ensuite, nous pouvons agir grâce à notre épargne.

L’épargne représente donc 90% de notre argent, et c’est elle qui finance l’économie réelle. Grâce à l’épargne, c’est la possibilité d’agir de manière concrète et investir dans des entreprises à impact positif ou réduit. (vous pouvez également faire de l’activisme actionnarial. C’est-à-dire acheter des actions d’une entreprise pour laquelle vous souhaitez influencer la gouvernance et la trajectoire notamment climatique via les droits de vote attachés à votre action)

Et oui, la finance façonne l’avenir de notre économie et de notre société. Elle fait que chaque euro investi peut devenir une source de création de valeur.

Avec votre épargne, vous avez un rôle à jouer dans cette finance responsable !

Le compte responsable OnlyOne vous permet de reprendre le pouvoir sur votre argent. Grâce à lui, vous accédez à des projets à impact positif à travers notre Place Impact. Elle regroupe les meilleurs produits d’épargne et d’investissements responsables et durables du marché.

En conclusion

Vous en savez maintenant un peu plus sur l’aventure que vive nos euros sur nos comptes bancaires. Vous comprenez désormais comment agir avec votre argent.

Vous avez les clés pour que votre consommation et votre épargne soient utilisées de la meilleure façon, et en adéquation avec vos valeurs.

Et si nous souhaitez en connaitre toujours plus sur la finance durable et recevoir les actualités sur le monde demain, cliquez sur le lien ci-après et rejoignez la communauté OnlyOne : Démarrez !